Átalakul az őstermelői rendszer, új kategóriák szerint adóznak a családi gazdálkodók

Közigazgatási egyeztetés szakaszában van az őstermelői és családi gazdasági rendszer átfogó reformjáról szóló törvényjavaslat. A NAK egyik fő küldetése a hatékony és versenyképes gazdálkodáshoz szükséges jogi és intézményi környezet létrejöttének elősegítése. Ennek egyik kiemelt területe a mezőgazdasági adózás. A kamara álláspontja szerint ugyanis az őstermelői és családi gazdasági rendszer elavult, felesleges adminisztratív terheket okoz a termelőknek. Megújul az őstermelői rendszer.

A NAK kiemelt feladatának tekinti a rendszer teljes modernizálását: az őstermelői rendszer felülvizsgálatát, azon keretek megteremtését, amikben a mezőgazdasági tevékenységet családon belül, jogi személy formában is végezni lehessen, valamint a kis és közepes méretű gazdaságokat támogató adórendszer bevezetését - írták. A javaslatot közel két éven át finomította az Agrárminisztériummal, a Pénzügyminisztériummal és az Igazságügyi Minisztériummal együttműködve.

A változó elvárásoknak igyekszik megfelelni a megújuló őstermelői rendszer

A kezdeményezés mostanra jutott el a törvényalkotási folyamat fontos szakaszához. Számos egyeztetést és jelentős előkészítő munkát követően már közigazgatási egyeztetés alatt van a mezőgazdasági őstermelőről, az őstermelők családi gazdaságáról és a családi mezőgazdasági társaságról szóló törvénytervezet. A tervezet célja, hogy a 21. századi elvárásoknak megfelelő működési környezetet teremtsen. Ezzel elősegítve az agrár- és élelmiszeripari gazdaságok fejlődését és fejlesztését, csökkentve az adminisztrációs terheiket, miközben kedvező adózási környezetet teremt - írta a NAK.

Hirdetés

Az őstermelőkre vonatkozó szabályok tervezett változása

Az őstermelők tevékenységi köre kibővül a földforgalmi törvényben meghatározott mező-, erdőgazdasági és kiegészítő tevékenységek körével összhangban. Ilyen például a mezőgazdasági bérmunka, a falusi és az agroturizmus tevékenység.

- Az őstermelő bevételében legfeljebb 25 százalék arányban megjelenhet a kiegészítő tevékenységből származó bevétel is.

- Évi 600 ezer forintról az éves minimálbér felére nő (966 ezer forint) azon értékhatár, amelyet el nem érő éves bevétel esetén a mezőgazdasági őstermelőnek nem kell jövedelmet megállapítania, tehát nem keletkezik személyi jövedelemadó-kötelezettsége.

Az őstermelők kétféle adózás közül választhatnak:

- a tételes költségelszámolás és

- az átalányadózás.

A tételes költségelszámolás módja a terv szerint nem változna. Az átalányadózással kapcsolatosan azonban több újdonság is várható.

Az átalányadózás szabályai

A jövőben az átalányadózást 10 százalékos jövedelem és 90 százalékos költséghányaddal lehet alkalmazni. Jelentős kedvezmény, hogy a mezőgazdasági kistermelő bevételi értékhatára évi 8 millió forintról az éves minimálbér ötszörösére, megközelítőleg 10 millió forintra emelkedik 2020-as minimálbér értéken számolva. Az átalányadózást az éves minimálbér 10-szeresét, azaz megközelítőleg a 21 millió forintot el nem érő bevétellel rendelkező mezőgazdasági őstermelők választhatják. A minimálbér alapul vétele amiatt is előny, mert így annak éves növekedésével folyamatosan emelkedik a kedvezményes adózási értékhatár.

- Az éves minimálbér 5-szörösének, 2020-as minimálbérértéken megközelítőleg 10 millió forintnak megfelelő éves, támogatás nélküli bevételig az őstermelők adómentesek maradhatnak. Az ebbe a kategóriába tartozó őstermelők nem fizetnének szja-t és szocho-t.

- Azon őstermelők, akik a minimálbér 5-szörösét meghaladó, de annak 10-szeresét, azaz 2020-as értéken nagyjából 21 millió forintot meg nem haladó éves támogatás nélküli bevételt érnek el szintén kedvezményes szabályok szerint adóznak. Nekik a 10 millió forintot meghaladó bevétel 10 százaléka után kell személyi jövedelemadót fizetni.

- Az őstermelői tevékenységgel összefüggésben folyósított támogatások nem minősülnek bevételnek, így azok adómentessé válnak. Eszerint azokat nem kell figyelembe venni sem a bevételi értékhatár, sem a jövedelem számítása során.

Őstermelők családi gazdasága (ŐCSG)

A magánszemélyek számára jelenleg két működési forma is rendelkezésre áll a mezőgazdasági tevékenység közös folytatására. Az egyik a közös őstermelői tevékenység, a másik pedig a családi gazdaság. Tekintettel a két működési forma közötti átfedésre, a javaslat értelmében a közösen tevékenykedő hozzátartozók számára a jövőben ezek egyesített formája, az őstermelők családi gazdasága állna rendelkezésre. Ezáltal egyszerűbb és átláthatóbb működési struktúra alakítható ki.

Ezen működési forma a közös őstermelői tevékenység és a jelenlegi családi gazdaság működési formák összevonásával jöhet létre. Új ŐCSG alapítása 16 éven felüli őstermelő tagokkal történhet. Azzal a kedvezménnyel, hogy a jelenlegi családi gazdaságok 16 éven aluli tagjai az ŐCSG-ben is tagok maradhatnak. Az ŐCSG tagja ugyanazon tevékenységre nem lehet egyéni vállalkozó és családi mezőgazdasági társaság tagja. Az ŐCSG-k adózása a jelenlegi családi gazdasághoz hasonlóan történne, az őstermelőknek nyújtott adózást többszörözi, azzal, hogy a kedvezményes adózás felső értékhatára nem haladhatná meg a 4 főre számított átalányadózás értékhatárát, ami kb. 83,5 millió forint.

Családi mezőgazdasági társaság (CSMT)

Egy új minősítő kategória jönne létre a társasági formában működő gazdaságok számára. A minősítést azon gazdasági társaság vagy szövetkezet kaphatja meg,

- aminek tagjai egymásnak hozzátartozói, valamint

- kizárólag mező-, erdőgazdasági és kiegészítő tevékenységet folytat.

A minősítést a Nemzeti Agrárgazdasági Kamara végzi. A javaslat rögzíti, hogy aki a földforgalmi törvény szerinti mezőgazdasági, erdőgazdasági, illetve kiegészítő tevékenységet folytató gazdasági társaságnak tagja, ne folytathasson párhuzamosan őstermelői tevékenységet is. A CSMT a számviteli kötelezettségeinek a jelenlegi szabályok szerint tesz eleget, azzal, hogy a tervezet alapján nem lenne adóköteles az az összeg, amely nem haladja meg

- a társaság által a tulajdonosnak a termőföld bérletéért fizetett összeget;

- a normatív támogatásként kapott, tagnak átengedett összeget;

- azt az összeget, amit a CSMT azért fizet ki, hogy a magánszemély földtulajdonos azt a földvásárlással kapcsolatos jelzáloghitel-törlesztésre fordítsa;

- azt az összeget, amelyet a CSMT ad a tagjának olyan termőföld vásárlására, amit a CSMT legalább 15 évig használ.

Segítik a CSMT-k földhöz jutását

Az ilyen módon mentesített jövedelem ugyanazon gazdaság esetén adóévenként nem haladhatja meg az 50 millió forintot. A mentesített jövedelem viszont a jövőben nem csak a CSMT, hanem minden vállalkozás számára elérhető lesz. Fontos, kizárólag a CSMT-nek nyújtott előny, hogy a tagjai számára a termőföld-adásvételeknél és -haszonbérleteknél kedvező elővásárlási, illetve előhaszonbérleti lehetőség biztosított. A NAK kezdeményezte törvényjavaslatot még az ősz folyamán vitathatja meg az Országgyűlés, és elfogadását követően a tervek szerint 2021. január 1-jén lép hatályba. Az ősz folyamán a NAK további, részletes tájékoztatást nyújt az új szabályozásról.

Témák a cikkben

Kapcsolódó cikkek

Hirdetés

További híreink

Legújabb hirdetések

Hirdetés

Hirdetés

Baromfi Mintatelep és Látogatóközpont: az Agrofeed új mérföldköve a fenntartható állattenyésztésben

2024.11.19.Az Agrofeed Kft. nagy hangsúlyt fektet olyan mintatelepek létrehozására, amelyeken az elvégzett etetési tesztek tapasztalatai alapján hatékonyabb takarmányt tud a partnerei számára ajánlani.

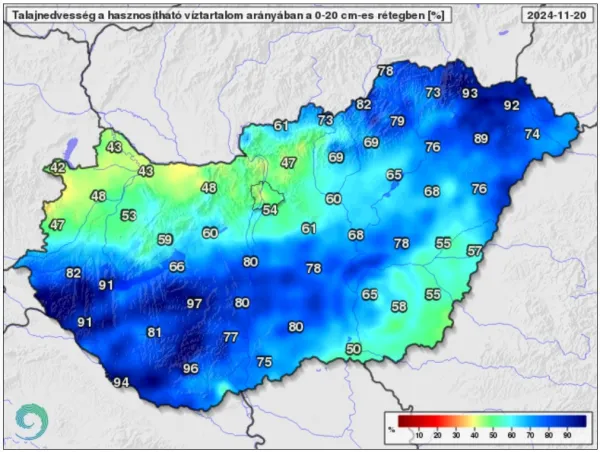

Útmutató a talajmintavételhez, mésztrágyázáshoz és a meszezéshez

2024.11.07.Most, a tavaszi vetések betakarítása és az őszi vetések befejezése után ráérősen foglalkozhatunk két, a növénytermesztés hatékonyságát megalapozó, mégis méltatlanul elhanyagolt kérdéssel, illetve azok gyakorlati megvalósíthatóságával. Az egyik a talajmintavétel, a másik a mésztrágyázás és meszezés kérdésköre.

Hirdetés

Hirdessen a Magro.hu oldalon!

Válasszon prémium megjelenési megoldásaink közül!

MédiaajánlatAMG Pro-tech mikrogranulált talajkondicionáló készítmény (10kg)

12 940 HUF / zacskó

+ áfaMagro.hu Piactér

Több mint 3.100 hirdetés 91 kategóriában!

Megnézem a hirdetéseketHirdetés

Hirdetés

Hirdetés