Hogyan adóznak az őstermelők?

Nyakunkon az adóbevallás beküldésének határideje, így mai cikkünkben összeszedtük, hogy az őstermelőkre milyen szabályok vonatkoznak az adózás terén!

A NAV közlése szerint a magánszemély az őstermelői tevékenységből származó bevételéből háromféle módszer szerint állapíthatja meg a jövedelmét:

- Lehetősége van a 10 százalék költséghányad alkalmazására, ha nem kíván költségeivel tételesen elszámolni;

- Választhatja a tételes költségelszámolást is. Ekkor a tevékenység folytatása érdekében az adóévben ténylegesen kifizetett és bizonylattal igazolt kiadás számolható el költségként;

- A jövedelem átalányban történő meghatározásának módszere.

Abban az esetben, ha a tárgyévben az őstermelő bevétele nem éri el a 600.000 forintot (a kapott támogatást ki kell vonni a bevételből!), nem kell bevallania a bevételét, de ha meghaladja a 600.000 forintot, köteles azt a fizetésével együtt bejelenteni.

Hirdetés

Amennyiben az adózó nem él az átalányadózás módszerével, illetve az egyszerűsített bevallást sem választotta, akkor a jövedelem megállapításánál a költségelszámolás kétféle módszere közül választhat:

- Az első módszer szerint a 10 százalék költséghányad levonásával a bevétel 90 százaléka minősül jövedelemnek. Ebben az esetben a tárgyi eszközeinek és a nem anyagi javaknak az értékcsökkenési leírását, valamint a korábban elhatárolt veszteség 20 százalékát az adóévre elszámoltnak kell tekinteni.

- A másik módszer a tételes költségelszámolás. Ha ezt a módszert alkalmazza, akkor a törvényben költségként elismert és/vagy igazoltan felmerült kiadások tételes figyelembe vételével kell a bevételéből a jövedelmét megállapítania. Ha a tételes költségelszámolás szerinti adózási módot választotta, és jövedelme keletkezett: 16 százalék személyi jövedelemadó, illetve 27 százalék egészségügyi hozzájárulás fizetésére kötelezett.

Az őstermelő jövedelmét az átalányadózás szabályai szerint is megállapíthatja. Ezt a szándékát az előző évre vonatkozó éves adóbevallásban tett nyilatkozatával jelentheti be. Az átalányadó alapjául szolgáló jövedelmet az adóévben elért bevételből kiindulva, a törvényben meghatározott költséghányadok figyelembevételével kell kiszámítani. Eszerint az állat vagy állati termék értékesítéséből származó bevételnek a 6 százaléka, más egyéb őstermelői tevékenységből származó bevételnek pedig a 15 százaléka a jövedelem. Az átalányban megállapított jövedelem az összevont adóalap részét képezi, amely után 16 százalék személyi jövedelemadó kötelezettség terheli, illetve a jövedelem után 15 százalék egészségügyi hozzájárulást is kell fizetni. Az átalányadó választása esetén az átalányadózás évében felmerült összes költséget elszámoltnak kell tekinteni.

Átalányadózás esetén nem őstermelői bevételként kell figyelembe venni a költségek fedezetére, valamint a fejlesztési célra jogszabály szerint folyósított vissza nem térítendő támogatást. Az átalányadózás szerint adózó kistermelőknél ezeknek a támogatásoknak az összegét az adóbevallásban az összevont adóalapba tartozó más önálló tevékenységből származó bevételként kell bevallani.

A tételes költségelszámolást választó őstermelő akkor élhet egyszerűsített bevallási nyilatkozattételi jogával, ha:

- a támogatások összege nélküli bevétele az adómentesség értékhatárát (600 ezer forint) meghaladja,

- de az nem több 4 millió forintnál,

- legalább a bevételének a 20 százalékát kitevő összegű, az őstermelői tevékenységével kapcsolatosan felmerült, költségként elismert kiadásait számlával tudja igazolni.

Ebben az esetben a bevétel 5 százalékának a 15 százalékát kell egészségügyi hozzájárulásként megfizetnie.

Őstermelői adókedvezményt érvényesíthet az a magánszemély, aki rendelkezik a mezőgazdasági és vidékfejlesztési szerv által kiadott regisztrációs számmal, és bevallásában feltünteti azt. Amennyiben az őstermelő a jövedelem kiszámításakor a tételes költségelszámolást vagy a 10 százalékos költséghányad szerinti elszámolást választotta és jövedelme keletkezik, jövedelmének adóját, de legfeljebb 100 ezer forintot őstermelői adókedvezmény címén érvényesíthet.

Forrás: teol.hu

Kapcsolódó cikkek

Hirdetés

További híreink

Legújabb hirdetések

Hirdetés

Hirdetés

Baromfi Mintatelep és Látogatóközpont: az Agrofeed új mérföldköve a fenntartható állattenyésztésben

2024.11.19.Az Agrofeed Kft. nagy hangsúlyt fektet olyan mintatelepek létrehozására, amelyeken az elvégzett etetési tesztek tapasztalatai alapján hatékonyabb takarmányt tud a partnerei számára ajánlani.

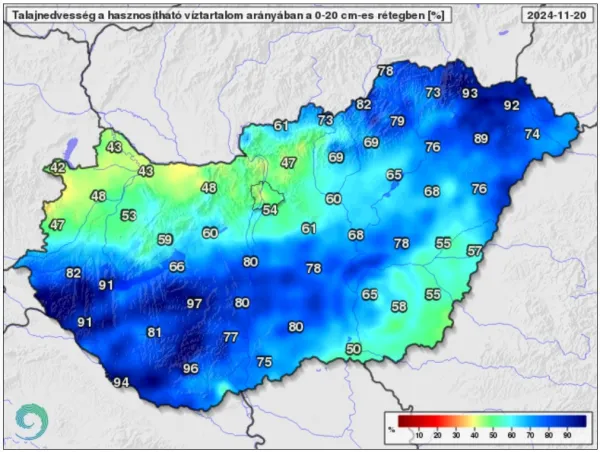

Útmutató a talajmintavételhez, mésztrágyázáshoz és a meszezéshez

2024.11.07.Most, a tavaszi vetések betakarítása és az őszi vetések befejezése után ráérősen foglalkozhatunk két, a növénytermesztés hatékonyságát megalapozó, mégis méltatlanul elhanyagolt kérdéssel, illetve azok gyakorlati megvalósíthatóságával. Az egyik a talajmintavétel, a másik a mésztrágyázás és meszezés kérdésköre.

Hirdetés

Hirdessen a Magro.hu oldalon!

Válasszon prémium megjelenési megoldásaink közül!

MédiaajánlatAMG Pro-tech mikrogranulált talajkondicionáló készítmény (10kg)

12 940 HUF / zacskó

+ áfaMagro.hu Piactér

Több mint 3.100 hirdetés 91 kategóriában!

Megnézem a hirdetéseketHirdetés

Hirdetés

Hirdetés