Változott az ingatlanok adózása: könnyítések és kiskapu bezárás 2023-ban

Az ingatlanfejlesztési projektek vonatkozásában is jelentősebb változások léptek életbe a 2023. évi adótörvény módosító jogszabályai alapján. Elsősorban az általános forgalmi adó esetében találunk olyan szabályokat, amelyek könnyítéseket tartalmaznak. Ilyen például az új lakás értékesítésekhez kapcsolódó 5 százalékos áfakulcs alkalmazásának meghosszabbítása, ugyanakkor az illetékek esetében gyakorlatilag az utolsó kiskaput is bezárta a jogalkotó. A legfontosabb, ingatlanokat érintő változásokat a WTS Klient adószakértője, Gyányi Tamás foglalta össze.

Az Adózóna anyaga számolt be az ingatlanok adózása témájában adódó lehetőségekről és szabályokról.

Milyen esetben, és meddig alkalmazható az 5 százalékos lakásáfa?

A veszélyhelyzeti rendeleti szabályt törvényi szintre emelve az új lakóingatlanok értékesítésére vonatkozó kedvezményes, 5 százalékos áfamérték időbeli hatálya 2024. december 31-re módosult. Ez a kedvezményes adómérték 2024. december 31. után is alkalmazható a már megkezdett projektekre is 2028. december 31-ig, ha az építési engedély legkésőbb 2024. december 31-én véglegessé vált, vagy az építést eddig az időpontig bejelentették az egyszerű bejelentés szabályai szerint.

Hirdetés

Milyen esetben alkalmazható a kedvezményes 5 százalékos adókulcs?

Új ingatlan értékesítése (szolgáltatásra viszont nem alkalmazható): újnak akkor minősül egy lakóingatlan, ha

- első rendeltetésszerű használatbavétele még nem történt meg, vagy megtörtént ugyan, de az arra jogosító hatósági engedély véglegessé válása és az értékesítés között még nem telt el két év;

- az összes hasznos alapterület nem haladja meg többlakásos lakóingatlan esetében a 150 négyzetmétert, egylakásos családi házak esetében pedig a 300 négyzetmétert.

Mire érdemes odafigyelni az ingatlanok adózása kapcsán?

Nem minősül lakóingatlannak a lakás rendeltetésszerű használatához nem szükséges helyiség (és ily módon az 5 százalékos kedvezményes áfakulcs sem alkalmazható) még akkor sem, ha az a lakóépülettel egybeépült, így különösen: a garázs, a műhely, az üzlet vagy a gazdasági épület.

2023. január 1-től változik az új ingatlan fogalma: adókötelessé válik annak a beépített ingatlannak az értékesítése, amelynél az első rendeltetésszerű használatbavétel megtörtént, de mint önálló rendeltetési egység rendeltetését, vagy a rendeltetési egységeinek a számát megváltoztatták, valamint az ezt igazoló hatósági bizonyítvány kiállítása és az értékesítés között még nem telt el két év.

Gyányi Tamás szerint a leggyakrabban előforduló kérdésekre a NAV honlapján hasznos tájékoztatókat találni, azonban a lakásértékesítések során számos kérdés vetődhet fel.

„Nem mindegy, hogy egy külszíni parkoló, vagy egy tároló milyen esetben számít bele a kedvezményes kulcs alkalmazásához még megengedett négyzetméterlimitbe. Bizonyos esetekben, ha beleszámít az eladásra kínált lakás területébe, például a külszíni parkoló, mert kapcsolódik az épülethez, a kedvezményes 5 százalékos kulcs alkalmazása is veszélybe kerülhet” – mondta az adószakértő.

Csökkenő adókockázatok az építkezéseknél

Az ingatlanok létesítésére, átalakítására vonatkozó építési vállalkozási szolgáltatások esetében sokszor fordult elő jogvita az adózók és az adóhatóság között. Amennyiben a vállalkozó hibásan fordított áfásan számlázott, a megrendelőnél az áfalevonást kifogásolta a NAV. Ebben az esetben akár a levont áfaösszeg 50 százalékáig terjedő bírság is felvetődhetett.

„Mindez a gyakorlatban azt jelenti, hogy ezen szolgáltatások esetében a fordított adózás akkor is alkalmazható, ha építési engedélyre, vagy egyszerűsített bejelentésre nincs szükség, ugyanakkor más hatósági engedélyre viszont szükség van. Ilyen például az örökségvédelmi engedély vagy bejelentés, rendeltetésmódosítási engedély, vagy településképi bejelentési eljáráshoz kötöttség. Emellett az átmeneti szabályok alkalmazására is figyelni kell, hiszen a szabályváltozás alapján előfordulhat, hogy egy adott szolgáltatás számlázása 2022-ben még egyenesen adózott, de az új szabályok alkalmazásával már a fordított adózás szabályai alapján szükséges kiállítani a számlát” – mondta Gyányi Tamás.

Záródik a kiskapu az illetékfizetésnél

Az illetékekről szóló törvény jelenleg is tartalmaz olyan szabályt, amely a kapcsolt vállalkozások közötti ingatlanátruházásokat mentesíti a visszterhes vagyonátruházási illetékkötelezettség alól. Az adómentesség feltétele, hogy az illetékkötelezettség keletkezése időpontjában a vevő főtevékenysége saját tulajdonú, bérelt ingatlan bérbeadása, üzemeltetése, vagy saját tulajdonú ingatlan adásvétele legyen.

Tehát az illetékmentesség csak abban az esetben lenne alkalmazható, amennyiben a vagyonszerző az ingatlanra vonatkozó, kedvezményezett tevékenységekből származó (előző évi) árbevétele az összes árbevételben legalább 50 százalékos arányt képvisel.

Joggal vetődik fel a kérdés, hogy milyen szankciókkal szükséges számolni, ha az árbevétel megoszlására vonatkozó feltétel bármely okból nem teljesülne?

Amennyiben a nyilatkozatban foglaltak vagy egy kezdő vállalkozás esetében az erre vonatkozó vállalás nem teljesül, azt a vagyonszerzőnek be kell jelentenie az állami adóhatósághoz, amely a meg nem fizetett illetéket 50 százalékkal növelten a vagyonszerző terhére pótlólag előírja. Ha a vagyonszerző e kötelezettségének nem tesz eleget és az állami adóhatóság adóellenőrzés keretében állapítja meg a nyilatkozatban foglaltak vagy a vállalás teljesülésének elmaradását, a vagyonszerző terhére a meg nem fizetett illeték kétszeresét kell pótlólag előírni.

Kedvező illetékváltozás a csok-hoz kapcsolódóan

A csok nemcsak lakásvásárláshoz, hanem lakásbővítéshez is igénybe vehető. Gyányi Tamás szerint a saját tulajdonban álló -á bővítésekor ugyan nem keletkezik illetékkötelezettség, azonban más tulajdonában álló ingatlan bővítésekor (például a tetőtér beépítése) közös tulajdon jön létre, és a hozzáépítőt pedig illetékkötelezettség terhelte. A kedvező módosításnak köszönhetően mostantól a mentesség az idegen tulajdonban álló lakás bővítésekor is biztosított a csok kedvezményével élő vagyonszerző számára - fogalmazott.

Témák a cikkben

Kapcsolódó cikkek

Hirdetés

További híreink

Legújabb hirdetések

Hirdetés

Hirdetés

Baromfi Mintatelep és Látogatóközpont: az Agrofeed új mérföldköve a fenntartható állattenyésztésben

2024.11.19.Az Agrofeed Kft. nagy hangsúlyt fektet olyan mintatelepek létrehozására, amelyeken az elvégzett etetési tesztek tapasztalatai alapján hatékonyabb takarmányt tud a partnerei számára ajánlani.

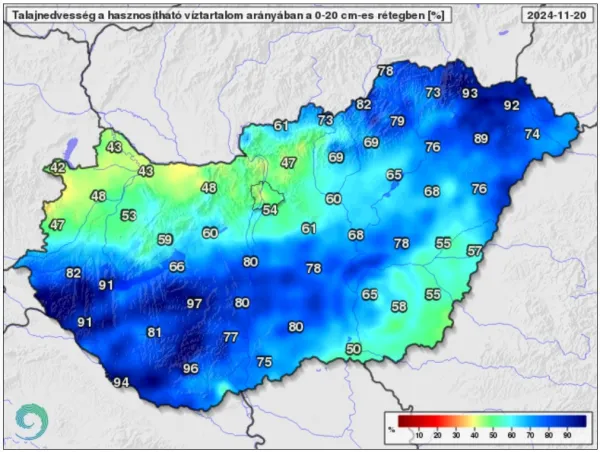

Útmutató a talajmintavételhez, mésztrágyázáshoz és a meszezéshez

2024.11.07.Most, a tavaszi vetések betakarítása és az őszi vetések befejezése után ráérősen foglalkozhatunk két, a növénytermesztés hatékonyságát megalapozó, mégis méltatlanul elhanyagolt kérdéssel, illetve azok gyakorlati megvalósíthatóságával. Az egyik a talajmintavétel, a másik a mésztrágyázás és meszezés kérdésköre.

Hirdetés

Hirdessen a Magro.hu oldalon!

Válasszon prémium megjelenési megoldásaink közül!

MédiaajánlatAMG Pro-tech mikrogranulált talajkondicionáló készítmény (10kg)

12 940 HUF / zacskó

+ áfaMagro.hu Piactér

Több mint 3.100 hirdetés 91 kategóriában!

Megnézem a hirdetéseketHirdetés

Hirdetés

Hirdetés